”所得”・”年収”・”課税所得”、これらの意味をしっかり識別できていますでしょうか?普段何気なく使っているこの言葉、改めて税金の観点で整理していきたいと思います。

言葉の定義、所得税の算出方法、控除について等、サラリーマンの皆さんが負担している税について改めて整理したい方にお勧めの記事となっております!

所得の基本構造とは?

所得 = 収入 – 費用 の原則

所得とは収入から費用を引いたもので、式は以下の通りです。

” 所得= 収入 – 費用 “

これはサラリーマンでも自営業者でも当てはまる、至極一般的なものですね。

所得と課税所得の違い

この一般用語で使われている所得が税金でも使われるのかという、そうではなく、所得税や住民税を計算するときに使われる所得は課税所得といいます。

所得と課税所得は別であるということを覚えておいてください。

所得税の対象期間と申告時期

所得税を計算するうえでの所得金額の対象期間は、1月1日から12月31日です。年間の所得金額を元に課税所得・所得税額を計算し、翌年2月16日~3月15日に申告します。こちらが基本になります。

ですが、我々サラリーマンは源泉徴収という形で見込みの所得税を毎月給与から天引きされ、前払いを行っている形となっています。源泉徴収のメリットは”納付忘れを防げる。” “納付を行わなくてよいので手間が省ける。”かと思います。

毎月源泉徴収がされているにせよ、原則は、年間の所得の確定をもって所得税が決定されます。

サラリーマンの“みなし費用”?給与所得控除について

では、税額を決定するための課税所得どのように求めるのでしょうか?我々サラリーマンの場合はどうなるか見てみましょう。

給与所得控除の仕組み

- 収入:これはわかりやすいですね。いわゆる年収です。多くの人が基本給と各種手当かと思います。

- 費用:サラリーマンの皆さんは、スーツ購入・備品購入などを実費負担している方も多いかと思います。ですが、この費用を計上していませんよね?我々は自分で費用計上しない代わりに”みなし費用”として”給与所得控除”があります。(個人で支出した費用について一定条件を満たせば費用にすることもできますが一旦横に置いておきます)

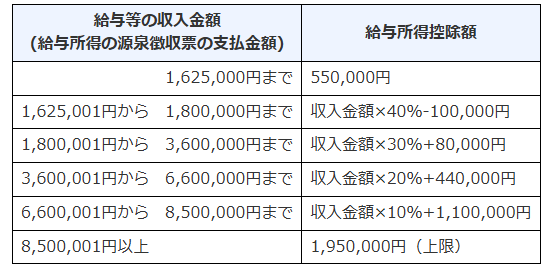

みなし費用である給与所得控除は給与等の収入によって金額が変わります。算出方法は以下の通りです。(国税庁HP抜粋)

給与所得控除の年収別の割合イメージ

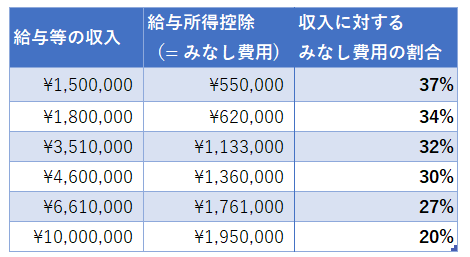

具体的に費用はどれくらいになるかイメージしやすいように以下の表を作成しました。収入(給与等の収入)に対して給与所得控除(みなし費用)の割合がどれくらいになるかの参考です。

給与所得者の年収の中央値=351万円、年収の平均値=460万円とのことです。(国税庁の「令和5年分 民間給与実態統計調査」引用)

平均的な年収の人は年収の約30%程度が”みなし費用”として計上され、サラリーマンの所得が計算されているということになります。

給与所得=収入-給与所得控除

”所得 = 収入 – 費用”の式をサラリーマンの場合に置き換えますと

” 給与所得 = 収入 – 給与所得控除(=みなし費用) “

となります。突然、”給与所得”という言葉を使用しましたが、課税所得の算出に当たっては、所得区分がいくつか設けられていて、従業員が労働の対価として企業から得ている収入=給与が給与所得となります。(給与所得以外の所得区分は、事業所得・雑所得・一時所得・配当所得・譲渡所得・不動産所得等があり、所得区分は10種類にも及びますが、今回はいったん横に置いておきます。)

これでまずは我々サラリーマンの給与所得を導き出せました。

課税所得の計算ステップと各種所得控除

給与所得が算出できました。では、この給与所得に対してそのまま税金が計算されるかというと、そうではありません。前述の他の所得区分から収入がある場合、所得区分によっては給与所得と合算されて”総合所得”となり、さらにそこから各種控除がなされます。

今回はサラリーマンの給与に絞ることで分かりやすさを保ちたいと思います。そのため、給与所得しかないのものとして説明をつづけますので、総合課税へのステップは考えずに進めていきますのでご留意ください。

前置きが長くなりましたが、給与所得から各種所得控除を引くと課税所得なります。給与所得だけでない場合もあるので式としては以下の通り “(給与)所得”とさせていただきます。

” 課税所得=(給与)所得 – 所得控除 “

所得控除の種類と内容

ここでは所得控除を、社会保険料控除と 基礎控除・扶養控除・配偶者控除などのその他の各種控除に大別させて説明させていただきます。

社会保険料控除の概要

所得から引けるものには皆さんが支払った社会保険料があります。この社会保険料が社会保険料控除となります。

社会保険は、企業に勤める従業員が加入する保険で 1. 健康保険 2. 厚生年金保険 3. 介護保険 4. 雇用保険 5.労災保険があります。 フリーランス等の企業に勤めてない人、社会保険の扶養に入っていない人は国民健康保険に加入となります。

なお、この定義・分類はお金の話をする上での一般的な定義と捉えてください。(社会保険とだけ言うと、公的な保険という意味ですので国民健康保険も含まれます。が、この記事の趣旨は言葉の定義を追い求めるところではないので割愛いたします。)

ここではサラリーマンの所得税に焦点を当てておりますので、社会保険料について簡単にまとめます。

以下は毎月の保険料(賞与の場合は都度の支払い)を前提としていますので、年間の社会保険料を求めるためには12か月分の合算となりますのでご留意ください。

- 健康保険料:

- 給与(月額):標準報酬月額 x 保険料率 x 被保険者負担割合

- 賞与:標準賞与額 x 保険料率 x 被保険者負担割合

- 標準報酬月額:4~6月の給与の平均から算出。9月~翌8月まで適用。

- 保険料率:加入している健康保険組合による。(参考:協会けんぽ 東京都 9.91%)

- 被保険者負担割合:加入している健康保険組合によるが50%前後。(参考:協会けんぽ 50%)

- 介護保険料:

- 40歳以上65歳未満の健康保険加入者が支払う。

- 健康保険料率に加算される。保険料率は加入している健康保険組合による。(参考:協会けんぽ 1.59%)

- 厚生年金保険料:

- 給与(月額):標準報酬月額 x 保険料率(18.30%) x 被保険者負担割合(1/2)

- 賞与:標準賞与額 x 保険料率(18.30%) x 被保険者負担割合(1/2)

- 標準報酬月額:基本的には健康保険料と同一

- 保険料率、割合は全員同じで、それぞれ18.30%, 1/2が適用される(2025/9現在)

- 雇用保険料:

- 賃金総額 × 雇用保険料率 (0.55%)

- 賃金総額:会社から支給された金額すべて(基本給以外の通勤手当なども含む)

- 賃金総額 × 雇用保険料率 (0.55%)

- 労災保険料:

- 従業員の負担なし

標準報酬月額、標準賞与額とは?

上記TIPSに出てきます“標準報酬月額”は、4月~6月の報酬額の平均を元に算出された報酬月額を元に標準報酬月額を決定し、その年の9月~翌年8月まで適用されます。この額は健康保険(含む介護保険)と厚生年金保険料の算出において使われます。

報酬額の算出に当たって含まれるものは、”基本給の他に、役付手当、勤務地手当、家族手当、通勤手当、住宅手当、残業手当等、労働の対償として事業所から現金又は現物で支給されるもの”とされています。健康保険と厚生年金保険で上下限の金額が異なります。

標準賞与額も同様に、賞与の金額に対応する標準報酬額を決定します。

毎年10月頃に改定された社会保険料の通知が発行されるのが一般的ですので、是非とも確認してみてください。

健康保険料

健康保険については、会社勤めの方は基本的に協会けんぽ又は組合健保に加入することになります。組合健保は一定の規模以上の企業が自前で設立している健康保険組合です。

自前の健康保険組合がある企業にお勤めの方はこちらに加入することになります。ない企業にお勤めの方は協会けんぽになるのが一般的です。

算出方法は以下の通りです。

・給与(月額):”標準報酬月額 x 保険料率 x 被保険者負担割合 “

・賞与: “標準賞与額 x 保険料率 x 被保険者負担割合 “

保険料率・被保険者負担率は各健康保険組合、都道府県別の協会けんぽにて決定されます。

参考までに、東京都の協会けんぽの場合は、 2025年9月現在、保険料率 = 9.91%, 被保険者負担割合 = 50% となっています。(参照:協会けんぽHP)

負担割合の補足をいたしますと、健康保険料・厚生年金保険料ともに、会社(=事業主)と従業員(=被保険者)の両者で負担することになっています。そのため従業員が支払う保険料算出のために被保険者負担率が設けられています。

これを機会にご自身の加入組合のHPなどで保険料率・負担率を確認されてみてはいかがでしょうか?

介護保険料

介護保険料:40歳以上65歳未満の従業員が支払う保険料になります。健康保険料率加算される形になります。介護保険の保険料率も、所属する保険組合によって変わります。東京都の協会けんぽの場合は、 2025年9月現在、保険料率 = 1.59% となっています。(参照:協会けんぽHP)

厚生年金保険料

厚生年金保険料は、計算式は健康保険料と同じ考え方になりますが、健康保険料とは異なり加入者全員が一律の料率・負担率となります。 2025年9月現在は、保険料率 = 18.30% , 被保険者負担率 = 1/2となります。ざっくり言いますと、毎月の給与及び賞与で9.15%負担しています。

・給与(月額):”標準報酬月額 x 保険料率 (18.30%) x 被保険者負担割合(1/2) “

・賞与: “標準賞与額 x 保険料率 (18.30%) x 被保険者負担割合(1/2) “

雇用保険料

雇用保険料は、毎月の賃金総額を元に計算されます。健康保険・社会保険料で使われる標準報酬月額とは異なります。この賃金総額には、各種手当も含まれます。雇用保険料率は年度毎に見直され、2025年度(2025/4~2026/3)は 0.55%となっています。

・雇用保険料: “賃金総額 x 保険料率 (0.55%) “

その他の所得控除

次に、社会保険料控除以外のその他の所得控除を見ていきたいと思います。

各種控除について以下に代表的なものをまとめいたします。

- 基礎控除 : 基本的にすべての納税者はこの控除を適用できます。その額は2024年までは48万円!2025年からは58万円になります。さらに、2025年・2026年は一定収入までの人には基礎控除額の上乗せがあります。

- 配偶者控除・配偶者特別控除: 配偶者がいる。かつ配偶者の収入が一定以下だと控除を受けられます。最大38万円です。

- 扶養控除:一定の年齢の子供やおじいさんおばあさんを養っている場合に控除を受けられます。扶養している人の年齢等で金額が変わって、一人当たり38万円から63万円です。養っていて大変だからねということですね。

- 医療費控除:医療費を一定額以上払ったら、多かった分は控除として計上できます。目安は自腹分が年間トータル10万以上で、その足が出た分です。

- 生命保険保険料控除: 支払った各種保険料について全部または一部の額を控除として計上できます。最大12万円です。

- 地震保険料控除: 支払った地震保険料について全部または一部の額を控除として計上できます。最大5万円です。

- 寄付金控除:一般的な寄付をした場合に適用できる控除。寄付金額-2,000円で、所得の40%が最大控除額。

これらの控除を適用するために、会社から年末に扶養についての紙やら、保険料の紙をペタペタしてくださいなどの依頼(=年末調整)が来ているというわけですね。

注意点ですが、課税所得を導き出すにあたって所得から引ける控除額ですので、上記記載の控除金額丸々が納める税金から減らせるわけではありませんのでご注意ください。(例:基礎控除43万円満額が納める所得税から引けるわけではありません。あくまでも課税額計算のための所得から引けるだけ。)

税金の額そのものを減らせるものは税額控除と言いますので、控除と言われたときには、所得控除なのか?税額控除なのか?しっかり把握しておきましょう。

また、税制改正は毎年行われており、直近では基礎控除のupという若干良い話がある反面、配偶者控除・扶養控除も見直しが検討されているといった我々にとっては辛い話もあります。このような点も今後記事にしていきたいと思います。

所得税額の算出と最終納付税額

- 所得税額=(課税所得 x 所得税率)-控除額

- 所得税率:課税所得金額に応じて変動する累進課税

- 基準所得税額= 所得税額 – 税額控除

- 税額控除:住宅ローン控除などが代表的

- 税額控除:住宅ローン控除などが代表的

- 年間で納める所得税額 = 基準所得税額 x 102.1%

- 復興特別所得税 2.1%が追加される

- 2027年からは復興特別所得税1.1%+防衛特別所得税1.0%=2.1%となる予定

所得税額の算出

(給与)所得から所得控除を引いた課税所得に応じて税率をかけると所得税額が算出されます。

・ ” 所得税額 = (課税所得 x 所得税率)-控除額 “

税額の計算は以下の通り課税所得によって変わります。(国税庁HP抜粋)

このように所得の増加によって税率が変わる仕組みを累進課税制度と呼びます。消費税などの一律な税率のものは、比例課税制度と呼びます。

基準所得税額の算出 , 税額控除について

所得税額がでましたのでここで終わりではありません。ここから 所得税額から税額控除を引いたものが基準所得税額となります。

・ ” 基準所得税額= 所得税額 – 税額控除 “

税額控除の代表的なものとして住宅ローン控除や、寄付金控除などがあります。

住宅ローン控除について簡単に触れますと、“年末時点での住宅ローンの借入金残額 x 0.7%”の金額を所得税額から引くことができます。先に出てきた所得控除とは違い納税額に対して大きなインパクトになります。

年間で納める所得税額の算出 , 特別税について

所得税額が出て、税額控除を引いたのですが、まだ終わりません。基準所得税額に特別所得税の2.1%を上乗せした金額が年間に収める所得税となります。

・ ” 年間で納める所得税額 = 基準所得税額 x 102.1% “

現在設けられている特別所得税は東日本大震災を機に設けられた”復興特別所得税”で2.1%です。復興特別税は2027年から1.1%に下がる予定です。と、同時に”防衛特別所得税” 1.0%が新たに追加されますので、結局2.1%となります。

まとめ

ここまで読んでいただいた方、おつかれさまでした。

最後に、年間に収める所得税額の算出の流れのまとめです。

- 給与等の収入 – 給与所得控除=給与所得

- 給与所得控除は”みなし費用”。収入金額に応じて計算される。

- 給与所得控除は”みなし費用”。収入金額に応じて計算される。

- (給与)所得-各種所得控除=課税所得

- 給与以外から所得がある方は、その他の所得を合計するが、ここでは給与しかないとする。

- 各種所得控除は大きく、社会保険料控除とその他所得控除に分けられる。

- 社会保険料(控除)は 健康保険・厚生年金・介護保険・雇用保険の保険料が控除となる。

- その他控除は、基礎控除・配偶者(特別)控除・生命保険料控除など

- (課税所得 x 所得税率)- 控除額 = 所得税額

- 課税所得金額によって税率・控除額が変わる、累進課税方式。

- 課税所得金額によって税率・控除額が変わる、累進課税方式。

- 所得税額 – 税額控除 = 基準所得税額

- 税額控除で代表的なものは、住宅ローン減税(年末借入金残高の0.7%が引ける。)

- 税額控除で代表的なものは、住宅ローン減税(年末借入金残高の0.7%が引ける。)

- 年間で納める所得税額 = 基準所得税額 x 102.1%

- 基準所得税額に特別所得税の2.1%が上乗せ。現在は、復興特別所得税として2.1%。

- 今後は復興特別所得税 1.1% + 防衛特別所得税 1.0% の2.1%になる予定。

ここまでお読みいただいた皆様は、所得税の計算方法と、控除・社会保険の概要を理解できました!そんな皆様は、より詳しい税・社会保険の仕組みを理解しやすい土台を作れたはずです。

このまとめを通して、皆様の税についての感覚が養われていければ幸いです。

コメント